Derechos humanos - Desarrollo económico

La inclusión financiera como herramienta de desarrollo sostenible

Los aspectos económicos y financieros se encuentran fuertemente vinculados a la creación de empleo y oportunidades de desarrollo. De esta manera, la inclusión financiera se posiciona como uno de los caminos hacia una mejora en la calidad de vida de los peruanos.

POR ILLARI LOAIZA CÓRDOVA

iloaiza@stakeholders.com.pe

La inclusión financiera, a diferencia de lo que inicialmente se podría pensar, se encuentra íntegramente vinculada a la sostenibilidad. Si bien se trata de un tema económico, dentro de los Objetivos de Desarrollo Sostenible (ODS) propuestos por la Organización de las Naciones Unidas (ONU), existe uno que presta principal atención a este tema. Se titula Trabajo decente y crecimiento económico, y corresponde al octavo ODS de los 17 planteados.

Dentro de este objetivo, la ONU ha formulado diversas metas a las que se debe apuntar para lograr su cumplimiento. Dentro de ellas encontramos la promoción de políticas orientadas al desarrollo que apoyen las actividades productivas, la creación de puestos de trabajo decentes, el emprendimiento, la creatividad y la innovación.

Estas metas también contemplan fomentar la formalización y el crecimiento de las micro, pequeñas y medianas empresas mediante el acceso a servicios financieros. A su vez, este ODS plantea mejorar progresivamente, de aquí al 2030, la producción y el consumo eficientes de los recursos mundiales y procurar desvincular el crecimiento económico de la degradación del medio ambiente.

Fortalecer la capacidad de las instituciones financieras nacionales para fomentar y ampliar el acceso a los servicios bancarios, financieros y de seguros para todos es otra de las metas que propone este octavo objetivo. Sin embargo, cabe destacar que este ODS también se relaciona directamente con el décimo de la lista: Reducción de las desigualdades.

La ONU expone que “la desigualdad de ingresos ha aumentado en casi todas partes en las últimas décadas, pero a diferentes velocidades. La más baja es en Europa y la más alta es en el Medio Oriente. Para frenar este aumento de las disparidades, es necesario adoptar políticas sólidas que empoderen a las personas de bajos ingresos y promuevan la inclusión económica de todos y todas, independientemente de su género, raza o etnia”.

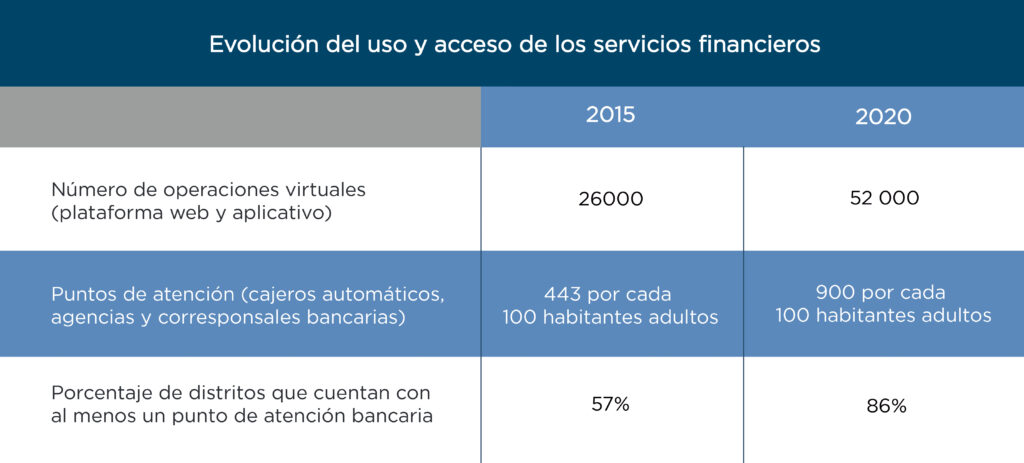

Partiendo de la importancia que representa la inclusión financiera como camino hacia una sociedad más igualitaria y sostenible, resulta conveniente revisar cómo se está llevando este proceso en el Perú a puertas del Bicentenario.

La inclusión financiera permite el desarrollo

“La inclusión financiera se define como el acceso y uso de los servicios financieros de calidad por parte de todos los segmentos de la población. Es un concepto de carácter multidimensional que incluye elementos tanto del lado de la oferta de productos financieros como del de la demanda, siendo sus dimensiones básicas el acceso, el uso, la calidad y el impacto sobre el bienestar financiero de las familias y las empresas”, comenta Arturo García, profesor de Finanzas de ESAN Graduate School of Business.

Profesor de Finanzas de ESAN Graduate School of Business

En cuanto al ámbito personal y familiar, García asegura que una manera de mantener la estabilidad en los hogares es a través de instrumentos como el ahorro formal o los seguros. Esto se debe a que dichos mecanismos aumentan la capacidad de resistencia de las familias ante ‘choques’ económicos, tales como la pandemia ocasionada por la COVID-19.

“La inclusión financiera favorece a las empresas permitiéndoles acceder a nuevas oportunidades de crecimiento a través de la inversión en nuevas tecnologías y en capital humano. Les facilita acceder a ciertos productos que permitan generar liquidez y financiamiento para capital de trabajo e inversión. Por tanto, acceder a servicios financieros de calidad impulsa el aumento de la productividad y rentabilidad de los negocios y, por tanto, el crecimiento de los mismos y del país”, expresa García.

De esta manera la inclusión financiera se inserta en favor del desarrollo de las empresas, permitiéndoles crecer y consolidarse en el mercado. “Asimismo, también contribuye a generar una base de depósitos sostenida y reducir la dependencia de mercados financieros internacionales; así como, la reducción de la informalidad financiera”, sostiene el especialista en finanzas.

El ODS décimo, que corresponde a la reducción de desigualdades, contempla la problemática de la desigualdad en los ingresos. La inclusión financiera también se presenta como una oportunidad para reducir esta brecha, pues está directamente relacionada a las oportunidades de trabajo e inversión que pueden realizar las empresas.

García explica que “el acceso a los productos financieros, especialmente microcréditos, permite incrementar el potencial productivo de las personas a través de la inversión en capital humano e innovación, es decir, educación. Además, logra que el crecimiento económico sea más inclusivo y permite que las personas puedan tomar decisiones de consumo a largo plazo, así como de inversión, participar en actividades productivas y hacer frente a shocks de corto plazo”.

El estudio y la generación de empleo son puntos clave a tomar en cuenta si se busca un desarrollo sostenible cada vez más igualitario. Para ello es importante promover desde los emprendimientos hasta impulsar el crecimiento de las empresas grandes. ¿Con qué fin? Con la finalidad de que esa mayor inversión permita crear más puestos de trabajo de todo tipo.

“La inclusión financiera permitirá, como país, lograr el desarrollo económico y social de las poblaciones de menores ingresos y más vulnerables, mejorando sus condiciones de vida y potenciando la actividad de las micro y pequeñas empresas; asimismo, permitirá incorporar segmentos de la población que usualmente se encuentran excluidos, ofreciéndoles acceso a servicios financieros básicos; y, garantizar el acceso a servicios financieros en condiciones adecuadas, contribuyendo a la reducción de la pobreza”, menciona García.

La inclusión financiera vs. El

empleo informal

A pesar del crecimiento económico sostenido e importante que ha tenido el Perú en los últimos 20 años, la accesibilidad a los servicios financieros sigue siendo un tema pendiente. Arturo García explica que la informalidad es una de las grandes causas por las cuales aún no se observa un desarrollo significativo en materia de inclusión financiera.

“Esto se debe, entre otras causas, a alta informalidad en el mercado laboral – el 75% de la PEA son trabajadores informales–, y a la alta informalidad en el segmento de microempresas – el 50% del total de microempresas es informal–. Asimismo, también se debe a la falta de conectividad y de servicios financieros en varias zonas del interior del país”, observa.

Asimismo, asegura que es importante ampliar la cobertura y profundización de los servicios financieros para lograr que todos los segmentos de la población estén en la capacidad de acceder a ellos y utilizarlos. De esta manera será posible mejorar el bienestar y calidad de vida de toda la población.

El especialista en finanzas sostiene que “la inclusión financiera permitirá que se puedan financiar emprendimientos, así como formalizar microempresas y fortalecer e impulsar el crecimiento de empresas de todo tamaño, las cuales generarán mayores y mejores puestos de trabajo, contribuyendo así a reducir la informalidad y el subempleo”.

“Las políticas de inclusión financiera son herramientas promotoras de la inclusión social y el desarrollo económico, las cuales han venido cobrando relevancia a escala global, con una favorable aceptación en foros mundiales de discusión, investigación y políticas gubernamentales. Por ello, vienen promoviendo y aconsejando a diversos países la adopción de políticas públicas coordinadas, que incentiven la inclusión financiera, debido a su rol promotor para el desarrollo económico sostenible e inclusivo”, aclara García.

Las barreras de la inclusión financiera

“Hay barreras tanto de demanda como de oferta. La primera incluye el desconocimiento, el pensar que estos productos están dirigidos a personas de mayores ingresos y que ellos no tienen los ingresos suficientes. También la desconfianza en el sistema financiero. Por el lado de la oferta, las entidades financieras no cuentan con todos los productos que puedan satisfacer las necesidades de las pequeñas empresas o pequeños emprendedores”, expone Fernando Gonzales, analista económico del Instituto Peruano de Economía (IPE).

Analista Económico del Instituto Peruano de Economía

Gonzales asegura que, a pesar de las barreras, existe un sector importante que atiende a las necesidades de los microempresarios: las microfinancieras. Dentro de ellas se encuentran las cajas municipales, las cajas rurales y otras similares. El rol que han adoptado en los últimos años para facilitar el acceso a las personas ha sido bastante importante.

“Sin embargo, lo que está pasando es que las microfinancieras están siendo afectadas fuertemente. Por un lado, debido al tope de las tasas de interés, pero además por el retiro de la CTS. El 20% de los depósitos que reciben las cajas rurales y las cajas municipales provienen de los depósitos de cuenta CTS. Si las personas empezamos a retirar eso –que estamos en todo el derecho de hacerlo dado que la ley lo permite–, hay un efecto que va a caer sobre el financiamiento que ofrecen dichas entidades a las empresas. Algunos negocios pueden dejar de ser rentables y eventualmente desaparecer”.

Gonzales precisa que “hay que pensar en el mediano y largo plazo cómo hacemos para fortalecer a este sector importante de las microfinanzas que logra cubrir un segmento sustancial de la población. Cómo hacemos para que no se vea tan afectado por este tipo de medidas, que al parecer no toman en cuenta todos los aspectos”.

Asimismo, el desarrollo de las microfinancieras en el país ha sido mejor que en otros países que también se encuentran en desarrollo. “Perú es uno de los líderes en la región, junto con Colombia. Estos productos cada vez llegan a una mayor cantidad de personas. Sin embargo, la brecha sigue siendo bastante importante en cuanto al acceso”, confirma Gonzales.

El no encontrar una alternativa dentro del sistema financiero que satisfaga las necesidades de las personas, usualmente las lleva a buscar otras opciones fuera del sistema formal, según comenta Gonzales. Esto se puede deber a que las entidades financieras no logran otorgarles un crédito o un préstamo frente a la falta de garantía que presentan las personas o emprendedores.

“Cuando las personas no tienen acceso a las entidades financieras formales, tienen dos opciones: a) no logran acceder al crédito y no logran implementar su nivel de ingresos para empezar un negocio, y b) ceden dentro del mercado informal, con los conocidos prestamistas informales, por lo que finalmente terminan pagando intereses mucho más altos y también exponiéndose a riesgos de métodos de cobranza peligrosos”, sostiene.

En este aspecto también influye la carencia de una educación financiera, ya que no se saben medir los beneficios o riesgos que cada una de las propuestas presenta. Gonzales comenta que el Banco Central realizó una encuesta en el 2020, donde se encontró que el crédito o la tasa de interés que cobran los prestamistas, en promedio es de 792% anual. En contraste con las tasas que cobran las microfinancieras o los créditos a microempresas, que es alrededor del 40% de tasa de interés anual.

Como se puede observar, la diferencia es abismal. “La evidencia que hemos recopilado en el IPE nos indica que el hecho de que no puedas acceder a un mercado formal, pero que necesites este crédito, te haga optar por alternativas más riesgosas donde finalmente terminas pagando muchísimo más de lo que hubieras pagado en el mercado formal”, expresa.

Inclusión financiera: políticas, cifras y expectativas

Según el analista económico Fernando Gonzáles, en cuanto a políticas o marcos normativos se refiere, aclara que muchas veces estas pueden “sonar bien”, pero que en la práctica el efecto puede llegar a ser contraproducente. Acerca de la Ley N° 31143 promulgada en marzo de este año por el Congreso de la República, esta ha sido muy cuestionada debido a que coloca un tope fijo a las tasas de interés bancarias. Según Gonzales, en el fondo esta ley va a generar que se terminen excluyendo a más personas del sistema financiero formal.

“Afectará principalmente a aquellas personas que representan un mayor riesgo, y cuya inseguridad de pago se veía reflejado en una mayor tasa de interés. Al haber una tasa de interés máxima, simplemente esas personas ya no van a poder acceder al mercado financiero formal y van a tener que migrar al mercado informal peligroso”, menciona.

El efecto que tendrá esta fijación en la tasa de interés afectará principalmente a las personas que están accediendo a un crédito por primera vez y que no tienen cómo sustentar sus ingresos. Los más beneficiados serán quienes estaban en ese límite y se encontraban con tasas de interés un poco por encima de este tope, pero que ya tienen cierto historial pagando sus deudas.

“Estos son algunos ejemplos de que las finanzas están directamente vinculadas a la calidad de vida de las personas y que no es un tema que involucre a solo un sector de la población, sino que verdaderamente está relacionado con la prosperidad que podamos tener como país”, observa.

Desde el Instituto Peruano de Economía, a pesar de la pandemia, los estudios indican que el sistema financiero sí ha tenido un crecimiento. Sin embargo, este se debe principalmente al crecimiento de créditos en empresas. Mientras que el crédito de personas, en especial el de consumo, ha sido fuertemente afectado.

“Reactiva Perú ha sido un programa bastante importante para ampliar el crédito a empresas en este contexto de caída de ingresos y de actividad productiva, que se dio principalmente durante el año pasado y que también hemos vivido durante los primeros meses de este año con las medidas de restricción”, afirma Gonzales.

Él comenta que estos programas de garantías estatales han permitido que tanto el crédito como todo el sistema financiero se incremente a doble dígito, sobre todo durante gran parte del 2020 y en abril de este año. “Contrariamente a lo que uno espera en un contexto de caída de actividad económica, el crédito se ha expandido y esto responde directamente a las colocaciones de Reactiva en las empresas”, explica.

Por otro lado, se ha observado que en los últimos meses, particularmente en abril, el crecimiento mensual en el crédito de consumo ha sido positivo. “Sin embargo, de aquí en adelante mucho dependerá del ánimo de las personas para continuar consumiendo y de la confianza que tengan en que la economía va a poder recuperarse los próximos meses”, asegura Gonzáles.

Debido a que los aspectos económicos y financieros se encuentran vinculados al contexto político y social, la incertidumbre creada a raíz de las elecciones presidenciales afecta directamente el desarrollo de estos sectores. Esto podría implicar un descenso en el crecimiento que se venía dando en los últimos meses.

“Un tema que juega en contra es la incertidumbre por el ambiente político y social que se vive actualmente en el país. De alguna manera va a limitar la inversión y la confianza empresarial. Entonces, tendríamos que ver a qué se compromete el próximo Gobierno en temas de estabilidad macroeconómica y estabilidad fiscal para poder continuar un desarrollo saludable de las finanzas”, comenta el analista de IPE.

El siguiente Gobierno y su gabinete tienen la importante labor de garantizar un crecimiento sostenible, estable y que busque favorecer a los diferentes sectores empresariales. “Es muy importante que la próxima persona que asuma el Ministerio de Economía y Finanzas en los próximos años sea una que cuente con la credibilidad suficiente para poder realizar compromisos sin afectar el grado de inversión y la calificación crediticia con el que cuenta el país actualmente”, sostiene Gonzales.

Finalmente, en el ámbito macroeconómico, tanto García como Gonzales coinciden en que el manejo que hubo durante los últimos 20 años ha favorecido el crecimiento económico. “En el plan macroeconómico, las acciones que ha tomado el Perú en los últimos 20 años están bien y no hay motivo para cambiarlas”, concluye Gonzales.